Seznam témat :

Altmanův index finančního zdraví

indexy IN (IN 95, IN 99, IN 01)

analýza rozdílových (poměrových) ukazatelů

čistý pracovní kapitál, peněžní fond a hospodářský výsledek na časové ose

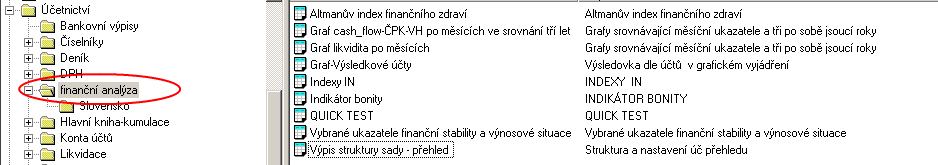

Pokud máte tuto službu aktivovanou, naleznete sestavy v seznamu sestav :

Umístění funkce

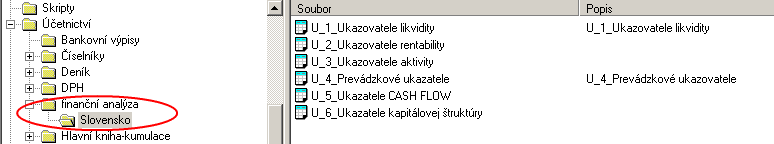

Speciální sestavy jsou určeny pro Slovensko - :

Umístění funkce

Finanční analýza podniku v informačním systému Vision ERP je doplněk vytvořený pomocí zabudovaného reportovacího nástroje systému Vision ERP. Je určen všem uživatelům systému, kteří se chystají žádat o úvěr, případně předkládají akcionářům, společníkům, obchodním partnerům a podobně souhrnné finanční analýzy.

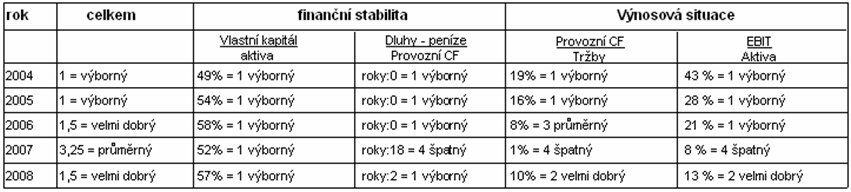

Jednoduchý postup srovnání výnosové situace a finanční stability. Provádí se proto, že je z jeho výsledku okamžitě zřejmá momentální finanční stabilita a výnosová situace.

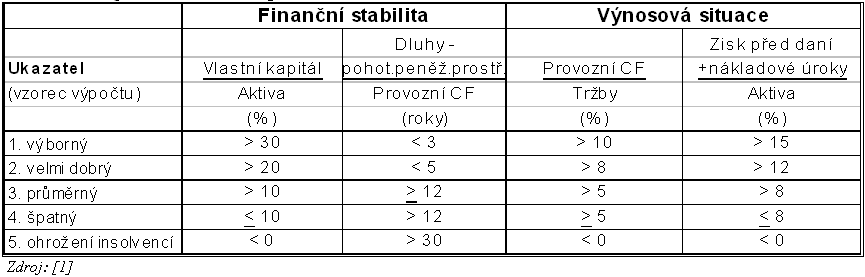

V testu je použito čtyř poměrových ukazatelů se stejnou vahou. Výpočet probíhá oznámkováním dle níže uvedené stupnice za každý ukazatel a jednotlivá období jako aritmetický průměr. Lze potom vypočítat dvojice ukazatelů jako průměr známek na finanční stabilitu a výnosovou situaci a průměr za všechny ukazatele, který se posoudí dle uvedené stupnice známkování.

tabulka QUICK test - - doporučené hodnocení

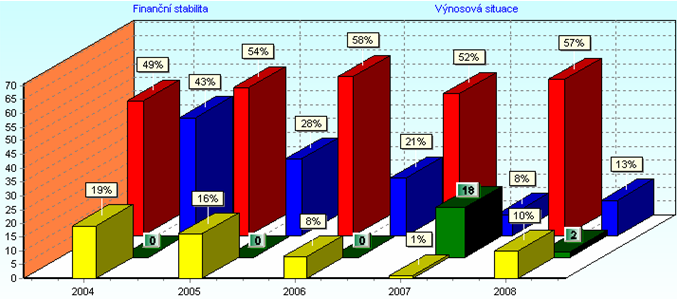

Hodnocení je provedeno za čtyři poslední účetních období a aktuální období.

K celkovému hodnocení QUICK TESTU je potřeba poznamenat, že pokud průměr známek je nižší než 2, považuje se podnik za bonitní, známka vyšší než 3 znamená podnik, který se blíží bankrotu.

Příklad

„Účetnictví\finanční analýza\QUICK TEST“

Alternativa QUICK TESTU

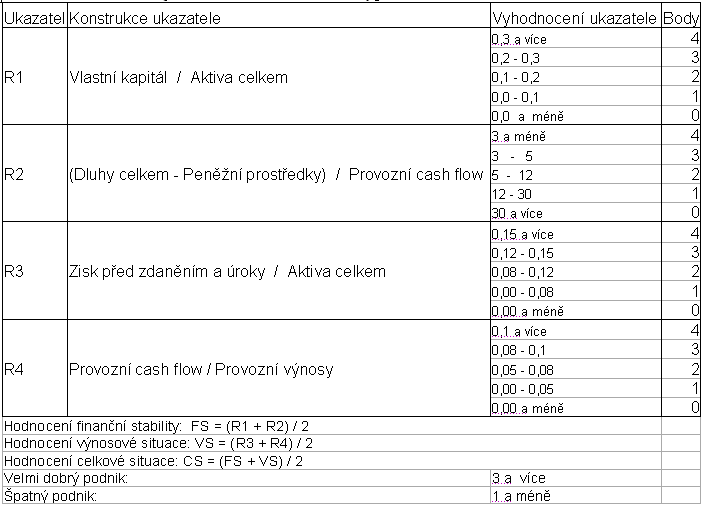

Hodnocení provést i jiným způsobem, a to ukazatele ve sloupcích hodnotit dosaženými počty bodů (Tabulka 8 - Klalickův QUICK TEST – hodnocení a výpočet [2]).

Tabulka 2 - Klalickův QUICK TEST – hodnocení a výpočet

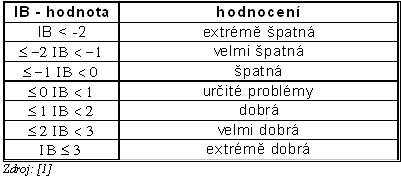

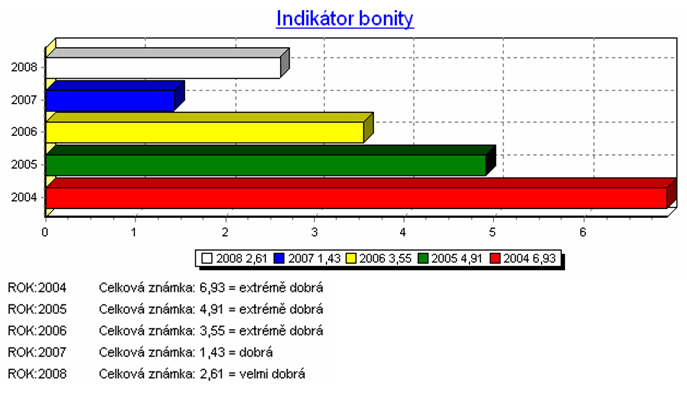

Postup využívá metodu matematické statistiky. Princip spočívá v tom, že se každý dílčí ukazatel násobí stanovenou vahou a součiny jsou sečteny. Suma těchto dílčích ukazatelů představuje indikátor bonity. Ten je potom vyhodnocen takto: Podnik s hodnotou nižší než 0 spěje k bankrotu, naopak s vyšší hodnotou než 1 se považuje za bonitní.

Tabulka 3 - Indikátor bonity - hodnocení

Příklad

„Účetnictví\finanční analýza\Indikátor bonity“

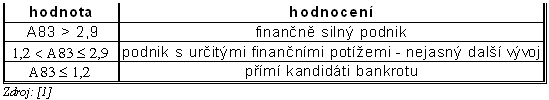

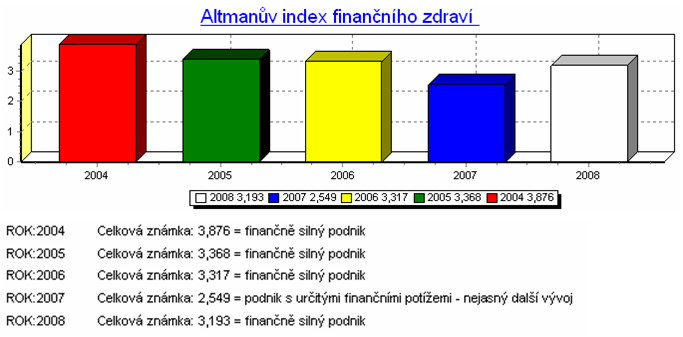

Altmanův index finančního zdraví

Je dalším ukazatelem, při jehož výpočtu je použita matematická statistika. Dle literatury [1] existuje v několika verzích, verze označená jako A83 (viz ALTMAN 1984) je založena na bázi pěti poměrových ukazatelů.

Pro výpočet ČPK bude použitý investorský přístup = Dlouhodobý kapitál – Dlouhodobý majetek.

Hodnota A83 se pohybuje v intervalu od –4 do +8.

Tabulka 4 - Altmanův index finančního zdraví - hodnocení

Příklad

„Účetnictví\finanční analýza\Altmanův index finančního zdraví“

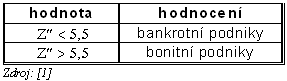

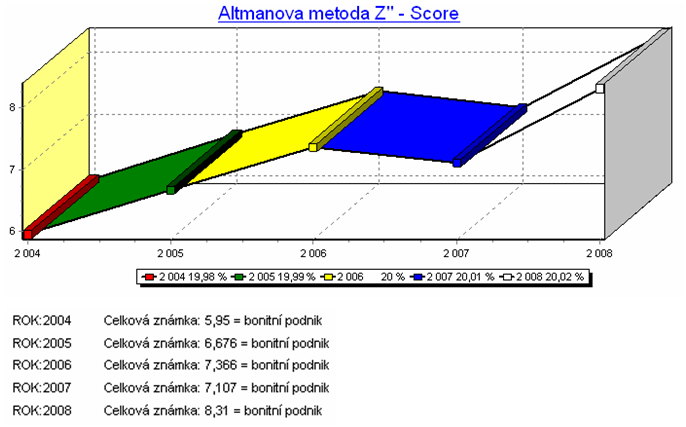

Metoda je známá také jako „Emerging Markets“ approach z roku 1995 se používá především u začínajících firem v tzv. nestandardním prostředí.

Intervaly pro stanovení bankrotu a bonity jsou zde dle Prof. Ing. Miloše Konečného DrSc. [1] stanoveny Inkou a Ivanem Neumaierovými [3] takto:

Tabulka 5 - Altmanova metoda Z" - Score - hodnocení

Altmanova metoda Z“-Score má hodnoty přizpůsobené podnikům začínajícím a nestandardním prostředím.

Příklad

„Účetnictví\finanční analýza\Altmanův index finančního zdraví“

Indexy IN (IN 95, IN 99, IN 01)

Indexy IN jsou souhrnnými metodiky, kde je použita matematická statistika. Některé vyhodnocují bankrotní situace, jiné ukazují na bonitu a tvorbu hodnoty podniku, podobně jako ukazatel E.V.A. – Economic Value Added – ekonomická přidaná hodnota. Ukazatel EVA lze těžko počítat, když není možné odhadnout alternativní náklad na vlastní kapitál, proto pro malé podniky je výhodnější použití indexů IN.

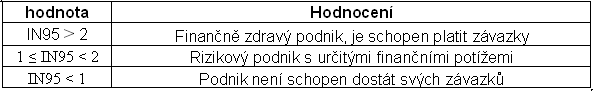

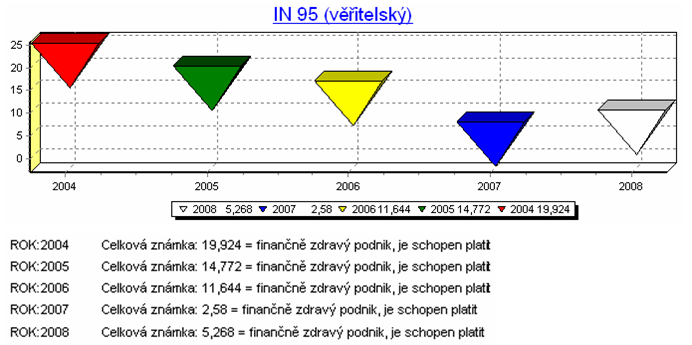

IN 95 (věřitelský)

Tabulka 6 - Index IN-95 - hodnocení

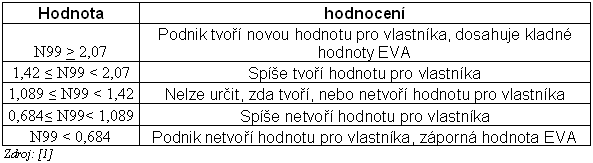

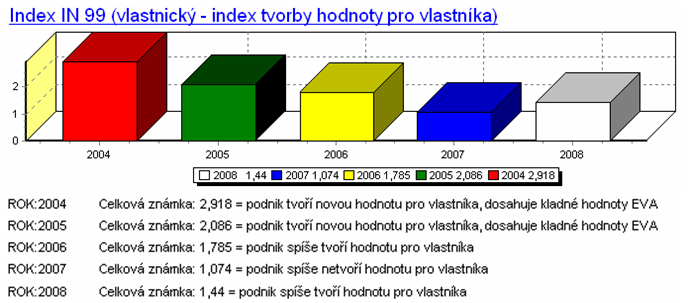

Index IN 99

(vlastnický, bonitní)

Jedná se o index tvorby hodnoty pro vlastníka

Tabulka 7 - Index IN 99 - hodnocení

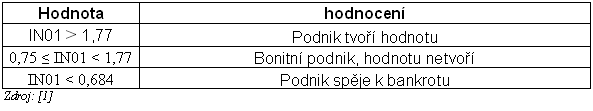

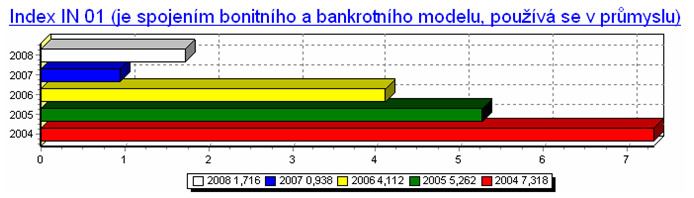

Index IN 01

Je spojením bonitního a bankrotního modelu, používá se v průmyslu.

Tabulka 8 - Index IN 01 - hodnocení

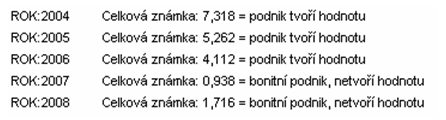

Index IN05

Jedná se o aktualizaci IN 01

IN > 1,6: Podnik tvoří hodnotu

IN < 0,9: Podnik hodnotu netvoří (ničí)

IN mezi hodnotami 0,9 a 1,6: tzv. „šedá zóna“

Příklad

Účetnictví\finanční analýza\Indexy IN“

Tyto nástroje jsou určeny k posouzení výnosové situace a finanční stability, testy je lépe provádět na konci účetního období, ale je možné i soustavné hodnocení. Vhodné je sledovat jednotlivé ukazatele v porovnání s minulými účetními obdobími, aby bylo možné porovnávat dosažené výsledky.

Analýza rozdílových (poměrových) ukazatelů

Poměrové ukazatele jsou nejčastěji používaným rozborovým postupem k účetním výkazům [1]. Vychází z údajů účetních výkazů a využívá tak veřejně dostupné informace. Poměrový ukazatel se vypočítá jako poměr jedné, nebo několika účetních položek účetních výkazů. Jejich základní rozdělení je do slupin ukazatelů struktury majetku a kapitálu, tvorby výsledku hospodaření a ukazatelů na bázi peněžních toků.

K této analýze je ve Vision ERP sestava: „Účetnictví\finanční analýza\Vybrané ukazatele finanční stability a výnosové situace“

Pokud jsou dostupné doporučené hodnoty v literatuře, jsou zelenou barvou vypsány hodnoty dosahující doporučení a červenou barvou hodnoty nižší než doporučené.

Čistý pracovní kapitál, peněžní fond a hospodářský výsledek na časové ose

Velmi názorný jednoduchý graf („Účetnictví\finanční analýza\Graf cash_flow-ČPK-VH po měsících ve srovnání tří let“) průběhu čistého peněžního fondu, čistého pracovního kapitálu a zisku se srovnáním s třemi předchozími účetními obdobími

Likvidita znamená platební schopnost (vztah mezi oběžnými aktivy a krátkodobými pasivy). Likviditu podniku, tedy schopnost dostát svým závazkům v každém okamžiku, je také vhodné sledovat po měsících a srovnávat vývoj likvidity i s minulými účetními obdobími. Likvidita podniku je hlavní funkcí finančního controllingu, proto je potřeba věnovat tomuto ukazateli („Účetnictví\finanční analýza\Graf likvidita po měsících“) značnou pozornost.

Likvidita 1. stupně je doporučená větší než 1, tedy aby podnik byl schopen okamžitě splatit veškeré dluhy. U likvidity 2.stupně se doporučují hodnoty 1 až 1,5, u 3.stupně pak minimálně 2,5. Peněžní likvidita je doporučená ve výši 0,2.

[1] KONEČNÝ M. Finance podniku. Brno: Sting, 2005. ISBN: 80–86342–51–4.

[2] KRALICEK, P. Základy finančního hospodaření. Přel. J. Spal. Praha: Linde, 1993. 110 s. ISBN: 80–85647-11–7.

[3] NEUMAIEROVÁ, I. – NEUMAIER, I. Výkonnost a tržní hodnota firmy. Praha: Grada, 2002. ISBN: 80–247-0125–1.

Související témata